こんにちは!ぐーです。

いつもブログをご覧いただき、ありがとうございます!

将来のために「節約」や「投資」を始めたものの、こんな壁にぶつかってはいませんか?

- 「節約はしているが、資産が積み上がる実感がなく、心が疲れてきた…」

- 「投資を始めたはいいけど、入金力が乏しくて資産がなかなか増えない…」

もし一つでも当てはまるなら、この記事を読んでみてほしいです。

その悩みは、「節約」と「投資」を別々に考えてしまっているからかもしれません。

それは、片方のタイヤだけで車を走らせようとしているようなもの。それでは、目的地まで真っ直ぐ、そして速く進むことは難しいですよね。

結論から言います。

資産形成、特に配当金によるキャッシュフロー(不労所得)の最大化を目指す上で、「節約」と「増配株投資」の組み合わせは、単なる足し算ではありません。資産を加速度的に増やす「掛け算」の効果を生む、最強の駆動システムなのです。

この記事では、なぜこの2つが「両輪」でなければならないのか、その仕組みを解き明かし、今日から実践できる「黄金サイクルの設計図」を具体的にご説明します。

なぜ片輪走行では資産形成レースに勝てないのか?

まず、なぜ「節約だけ」「投資だけ」ではうまくいかないのか、その構造的欠陥を理解しておく必要があります。

1. 「節約」という片輪:インフレという名の逆風に負ける

節約は、支出をコントロールし、手元に残るお金を増やす「守りの力」です。

しかし、節約だけでは、インフレ(物価上昇)という強い逆風に抗えません。現在の日本の銀行預金の金利は年0.2%程度。一方で物価は2%を超えています。

つまり、銀行預金の価値は実質的に目減りし、私たちが必死で節約しても、資産は静かに蝕まれていくのです。

2. 「投資」という片輪:燃料不足で失速する

投資は、私たちのお金を市場に投じ、インフレ率を上回るリターンを目指す「攻めの力」です。

しかし、エンジンを動かすには十分な「燃料(投資元本)」が必要です。

入金力が乏しいままでは、資産が増える喜びを実感しにくく、モチベーションを維持するのは困難です。

最強の駆動システム:「節約 × 増配株投資」のメカニズム

節約と投資、それぞれの欠陥を完璧に補い合うシステム。それが「節約 × 増配株投資」です。

このシステムは2つの強力なエンジンで構成されています。

第1エンジン【節約】:投資効率を最大化するブースター

節約の役割は3つあります。

- 入金力の最大化 → 資産形成の「初速」を上げる

複利効果のスタートダッシュを強力にサポートします。 - 生活コストの最適化 → ゴールまでの「距離」を縮める

最終ゴールである「年間配当金 > 年間生活費」のハードル自体を引き下げ、達成を早めます。 - 精神的な安定の確保 → 暴落時の「継続力」を担保する

生活コストが低いと、株価暴落時にも「最悪、配当金で生活費の一部は賄える」という安心感が生まれます。この精神的な余裕が、恐怖による狼狽売りを防ぎ、長期投資を可能にするのです。

【具体例】「月1万円」を生み出す固定費削減3選

①スマホを大手キャリアから格安SIMへ:月-5,000円

同じ通信品質でも、プランを見直すだけで大幅な節約が可能です。

②電力・ガス会社の見直し:月-1,500円

Webでシミュレーションするだけで、簡単に安い会社に切り替えられます。

③不要なサブスクの解約:月-3,500円

利用頻度の低い動画配信やアプリなどを洗い出し、思い切って解約しました。

これだけで年間12万円の投資燃料が確保できます。

第2エンジン【増配株投資】:自動で成長する永久機関

節約で生み出した資金を投じる先として、なぜ「増配株」が有力なのでしょうか?

- 配当金によるキャッシュフロー → 「再投資」という燃料を自動生成

お金が「お金を生む」システムを構築し、資産形成を雪だるま式に加速させます。 - 「増配」という自動成長機能 → インフレに勝ち、モチベーションを維持

企業が利益成長に合わせて配当を増やしてくれる「増配」は、インフレに対する強力な防御策です。そして、何もしなくても「去年より配当金が増えた」という目に見える成果が、節約を続ける最高のインセンティブ(動機付け)となるのです。

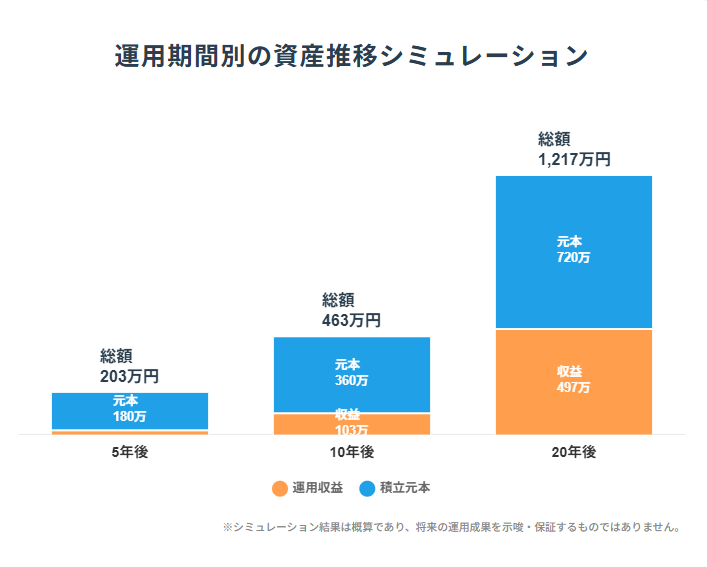

【シミュレーション】「節約 × 再投資」が生む圧倒的パワー

先ほどの節約で生んだ「月1万円」と、節約から投資に回せる「月2万円」を合わせた月3万円を、平均的な利回りである年利5%で再投資し続けた場合の資産推移を見てみましょう。

| 年数 | 積立元本 | 運用収益 | 資産合計 |

| 5年後 | 180万円 | 約23万円 | 約203万円 |

| 10年後 | 360万円 | 約103万円 | 約463万円 |

| 20年後 | 720万円 | 約497万円 | 約1,217万円 |

注目すべきは「運用収益」です。時間が経つほど、自分のお金(元本)以上に、お金が生み出したお金(収益)が大きく資産を増やしていくのが分かります。これが「掛け算」の力です。

なぜインデックス投資ではないのか?黄金サイクル独自のメリット

ここで、「インデックス投資の方が優れているのでは?」という疑問が浮かぶかもしれません。

どちらも素晴らしい投資手法ですが、目的が異なります。

- インデックス投資:市場の平均点を目指し、資産の「総額」を拡大する戦略

市場平均との連動を目指し、トータルリターン(値上がり益+分配金)を効率的に狙います。ただし、生活費を得るためには、資産を「取り崩す(売却する)」必要があり、元本が減ることへの心理的抵抗が伴います。 - 増配株投資:資産が生む「キャッシュフロー」を最大化する戦略

資産(元本)は売却せず、そこから生み出される「果実(配積金)」だけを受け取ります。「年間配当金で生活する」というゴールと極めて親和性が高く、元本を維持したまま持続可能なキャッシュフローを得ることを目指します。今回のテーマではないですが、高配当株投資もこちらです。

つまり、「資産を売らずに、配当金だけがほしい」というゴールがあるならば、「節約 × 増配株投資」の組み合わせが合理的な選択肢となるのです。

Q&A:黄金サイクル実践前に解消すべき3つの疑問

このシステムの合理性を理解した上で、次に浮かぶであろう疑問にお答えします。

Q1. 個別株はリスクが高いのでは?

A1. インデックス投資に比べるとリスクが高いと言えます。だからこそ「徹底した分散」が絶対条件となります。

「卵は一つのカゴに盛るな」という投資の格言の通り、10〜20銘柄に分散投資することで、特定の企業が倒産・減配した際の影響を最小限に抑えます。

また、「10年以上連続で増配している」といった実績を持つ企業は、厳しい経済状況を乗り越えてきた財務優良企業である可能性が高く、これもリスクをコントロールする一つの手段です。

Q2. 配当金には税金がかかるのが非効率では?

A2. 年間240万円以内の投資なら非課税にできます。

通常、配当金には約20%の税金がかかります。しかし、2024年から始まった新NISA(少額投資非課税制度)の「成長投資枠」を活用すれば、この税金がまるごと非課税になります。

黄金サイクルを回す上で、NISA口座の活用はもはや必須。この最強の制度を使わない手はありません。

【非課税で増やす】NISA・iDeCoで賢く節税の記事を見る

Q3. そもそも、なぜ企業は増配し続けてくれるの?

A3. 増配し続けてくれる銘柄を選びましょう。

増配する主な理由は2つです。

①株主への還元姿勢をアピールし、株価を安定・向上させるため。

②事業が成長し、利益が拡大しているから。

つまり「連続増配」は、その企業が長期間にわたって成長し続けている強力な証拠。私たちはその成長の果実を、配当金という形で受け取ることができるのです。

※ただし、配当性向が高すぎる「無茶な増配」には注意しましょう。

結論:システムを構築し、未来の自分にキャッシュフローを送ろう

資産形成とは、根性論で歯を食いしばることではありません。

「節約」と「増配株投資」が互いを補強し合う、合理的なシステムを作り上げる、いわば戦略ゲームです。

今日からできる「思考の3ステップ」は次の通りです。

- 【自己分析】まず自分の「年間生活費」を正確に把握する。

これが資産形成における「ゴールまでの距離」を明確にします。家計簿アプリなどを使い、まずは1ヶ月間、支出を記録することから始めましょう。 - 【燃料確保】月々の「投資可能額」を算出する。

通信費、保険料、サブスクなどの固定費にメスを入れ、どれだけの「燃料」を確保できるか計算します。この金額が、資産形成の「速度」を決定します。 - 【エンジン選定】NISA口座を開設し、「投資候補リスト」を作成する。

まだ買う必要はありません。「連続増配年数」や「配当利回り」を条件に、どんな企業があるのかをゲーム感覚で探してみてください。これが資産を未来永劫増やしてくれる「エンジン」の候補です。

【少額投資にピッタリ】おすすめネット証券のメリットと選び方解説!

未来の自分に最高のキャッシュフローを送り届けるためのシステム作りを、今日から始めましょう!

「でもやっぱり投資って難しそう…」と一歩踏み出せずにいませんか?

最初の一歩は、難しい本より、まずはマンガで楽しく学ぶのが私のおすすめです。

コメント