こんにちは!ぐーです。

いつもブログをご覧いただき、ありがとうございます!

- 「投資ってなんだか怖い…」

- 「将来のために何か始めたいけど、何から手をつけていいかわからない…」

- 「高配当株に興味はあるけど、たくさんの銘柄からどれを選べばいいの?失敗したらどうしよう…」

そんな風に感じていませんか?

この記事は、なかなか一歩を踏み出せずにいる人にぜひ読んでいただきたいです。

そもそも「高配当株投資」って、どんなもの?

まずはおさらいから。高配当株投資とは、文字通り「配当金が高い会社の株」に投資する手法のことです。

簡単に言うと、「応援したい会社にお金を預けて(株を買う)、そのお礼として定期的にお小遣い(配当金)をもらう」ようなイメージですね。

高配当株投資のすごいところ(メリット)

- 定期的にお金がもらえる(インカムゲイン):

銀行預金の利息が雀の涙である今の時代に、会社の利益の一部を定期的(年1〜4回が一般的)に受け取れるのは、何よりの魅力です。この配当金は、生活費の足しにしてもいいし、美味しいものを食べに行ってもいい。まさに「お金のなる木」を育てる感覚です。 - 株価が下がっても心穏やか(下落耐性):

株価が下がると誰でも不安になりますよね。でも、高配当株は「まあ、株価は下がったけど、配当金はもらえるし」という心の支えになります。この精神的な安定感が、投資を長く続ける上で本当に大切なんです。 - 配当金でさらに株を買うと…雪だるま式に資産が増える(複利効果):

もらった配当金を使わずに、同じ株を買い増していくことを「再投資」と言います。これを繰り返すと、元本が増え、もらえる配当金も増え、その配当金でさらに多くの株が買える…という、まさに雪だるま式に資産が増えていく「複利の力」を最大限に活かすことができます。

高配当株投資の注意点(デメリット)

もちろん、いいことばかりではありません。

- 配当金が減る、なくなるリスク(減配・無配):

会社の業績が悪化すると、約束されていた配当金が減らされたり(減配)、なくなってしまったり(無配)するリスクがあります。 - 株価が上がりにくい場合も:

会社が利益を株主への配当に多く回す分、新しい事業への投資が少なくなり、株価自体が大きく成長しにくい傾向があると言われています。 - どの会社を選べばいいの?(銘柄選びの難しさ):

「配当利回りが高い」というだけで飛びつくと、実は業績が不安定で、将来減配するリスクの高い「罠銘柄」だった…なんてことも。安定して配当を出し続けてくれる優良企業を見つけ出すには、財務諸表を読んだり、業界の動向を分析したりと、それなりの知識と時間が必要になります。

- 「うーん、やっぱり難しそう…」

- 「失敗するのが怖い…」

その「銘柄選びの難しさ」と「減配・倒産のリスク」を、まるっと解決してくれる最高の相棒がいるんです。それが、ETF(上場投資信託)です。

分散投資の救世主!ETFって何者?

ETFをものすごく簡単に言うと、「プロが選んだいろんな会社の株が詰まった、お得なお弁当パック」です。

例えば、「日経平均株価」という言葉を聞いたことがありますか?これは日本の代表的な225社の株価を平均したものです。この225社の株を全部自分で買おうと思ったら、莫大なお金と手間がかかりますよね。

でも、日経平均株価に連動するETFを一つ買うだけで、実質的に225社すべてに少しずつ投資しているのと同じ効果が得られるんです。まさに、幕の内弁当のように、いろいろなおかず(会社)が少しずつ入っていて、バランスが良く、しかも手軽に買える。それがETFです。

ETFのすごいところ(メリット)

- 手軽に分散投資:

たった一つのETFを買うだけで、何十、何百という数の会社に自動的に分散投資ができます。「卵は一つのカゴに盛るな」という投資の格言がありますが、ETFはまさにこれを実践してくれる優れものです。 - リスクを抑えられる:

もし投資先の一つの会社の株価が大きく下がったり、倒産してしまったりしても、他にもたくさんの会社に投資しているので、全体への影響は限定的。ダメージを最小限に抑えることができます。 - 少額から始められる:

証券会社にもよりますが、数千円~数万円という少額から購入できます。 - 透明性が高い:

そのETFがどんな会社の株を、どのくらいの割合で含んでいるのかが、すべて公開されているので安心です。

ETFの注意点(デメリット)

- コストがかかる(信託報酬):

お弁当パックを作って、管理してもらうための手数料(信託報酬)が、毎日少しずつかかります。とはいえ、最近は年間で0.1%以下といった、非常に低コストなETFも増えています。 - 個別の会社は選べない:

「この会社だけを応援したい!」と思っても、ETFではそれができません。あくまでパッケージ商品です。

さあ、高配当株とETF、それぞれの特徴が見えてきましたね。ではこの二つを掛け合わせることで、一体どんなことが起きるのでしょうか?

高配当株 × ETFが生み出す最強の相乗効果!

「高配当株の魅力は欲しい。でも、リスクは怖いし、銘柄選びも面倒…」

この、私たちのワガママな(でも、すごく正直な)悩みを完璧に解決するのが、「高配当株ETF」という選択肢です。

これは、その名の通り「プロが高配当株というテーマに沿って選んだ、たくさんの会社の株が詰まったお弁当パック」です。

相乗効果①:究極の分散効果で「倒産・減配リスク」を激減!

個別株投資で一番怖いのは、投資先の会社が倒産して株の価値がゼロになったり、業績悪化で配当金がなくなったりすることですよね。

しかし、高配当株ETFなら、何十、何百もの高配当企業に自動で分散投資されます。仮にその中の一社が減配したとしても、他のたくさんの企業が配当を出し続けてくれれば、全体として受け取る配当額への影響はごくわずか。倒産リスクなんて、もはや気にする必要がなくなるレベルです。

これにより、私たちは夜も安心して眠ることができます。

相乗効果②:銘柄選びの”時間”と”手間”からの完全解放!

- 「どの会社の財務は健全か?」

- 「この業界の将来性は?」

- 「今の株価は割高ではないか?」

本来、高配当株投資で成功するには、こうした分析が欠かせません。

でも、仕事やプライベートで忙しい人が、これらすべてを学び、実践するのは現実的ではないかもしれません。そして、多くの人がここで挫折してしまいます。

しかし、高配-当株ETFなら、その面倒な銘柄選びや、定期的な銘柄の入れ替え(リバランス)まで、すべて運用のプロがやってくれます。

私たちは、信頼できるETFを一つ選んで、あとは定期的にお金を入れていくだけ。

分析に費やすはずだった時間を、自分の趣味や、家族との大切な時間、あるいは自己投資に使うことができます。投資のために、貴重な人生を消耗する必要はもうありません(私のような投資オタクなら別ですが)。

相乗効果③:「ほったらかし」でも安心!

個別株を持っていると、日々の株価の動きが気になって、仕事が手につかなくなったりしませんか?

特にネガティブな気分のときだと、少し下がっただけで「もうダメだ…」と落ち込んで、売ってしまう(狼狽売り)なんてことも。

高配当株ETFは、良くも悪くも値動きがマイルドです。たくさんの銘柄の集合体なので、一つのニュースで暴騰・暴落することが少ないのです。

だから、毎日株価をチェックする必要はありません。むしろ、見ないくらいがちょうどいいです。「気づいたら、配当金がチャリンと振り込まれていた」「気づいたら、資産が少し増えていた」そんな「ほったらかし投資」が実現します。

再投資せず、定期的に配当金をもらえば、口座を潤すだけでなく、「自分は着実に資産を築けているんだ」という自信と安心感も与えてくれます。

【具体的な銘柄紹介】日本で買える!高配当株ETF5選

「理屈はわかったけど、じゃあ具体的にどれを買えばいいの?」

ここでは、日本のネット証券(楽天証券やSBI証券など)で比較的簡単に買える、代表的な高配当株ETFを5つご紹介しますね。

※これは特定の銘柄への投資を推奨するものではありません。あくまで情報提供として、ご自身の判断の参考にしてくださいね。

また、経費率や利回りは2025年7月時点の目安であり、変動します。最新の情報は必ずご自身でご確認ください。

| 名称(ティッカー) | 投資対象 | 特徴 | 経費率 | 分配金利回り(目安) | |

| 国内ETF | NEXT FUNDS 日経平均高配当株50指数連動型上場投信 (1489) | 日本 | 日本を代表する高配当企業50社に厳選投資。 | 0.308% | 3.5%~4.5% |

| 国内ETF | iシェアーズ MSCI ジャパン高配当利回り ETF (1478) | 日本 | 配当性向や財務状況を考慮した幅広い日本企業の中から、配当利回りの高い約30銘柄に投資。 | 0.209% | 2.0%~3.0% |

| 米国ETF | バンガード・米国高配当株式ETF (VYM) | 米国 | 約400社の米国の高配当企業に幅広く分散。王道中の王道。 | 0.06% | 2.5%~3.5% |

| 米国ETF | iシェアーズ・コア 米国高配当株 ETF (HDV) | 米国 | 財務が健全で、持続的に高い配当を支払える約75社に厳選。 | 0.08% | 3.5%~4.5% |

| 米国ETF | SPDRポートフォリオS&P 500高配当株式ETF (SPYD) | 米国 | S&P500採用銘柄のうち、配当利回り上位80社に均等投資。 | 0.07% | 4.5%~5.5% |

この表を見てわかる通り、日本の高配当株ETFは米国ETFよりも少なくとも3倍以上経費率=コストが高いです!これが、米国高配当ETFが人気がある理由の1つです。

初心者へのおすすめの考え方

- バランス重視なら → VYM (米国)

圧倒的な銘柄数(約400社)への分散と、驚異的な低コスト(経費率0.06%)が魅力。迷ったらコレ、と言われるほど王道で、長期的に安心して保有できます。 - 質と利回りの両方を求めるなら → HDV (米国)

「財務の健全性」というフィルターをかけているため、景気後退期にも比較的強いと言われています。質の高い企業に絞って投資したい人向け。 - とにかく高い利回りを狙いたいなら → SPYD (米国) / 1489 (日本)

利回りの高さを最優先に銘柄を選んでいるため、分配金の魅力は大きいですが、景気の影響を受けやすいセクター(不動産、金融など)の比率が高くなる傾向があり、値動きは少し大きめになる可能性があります。

まずは、これらのETFについて、ご自身で少し調べてみることから始めてみてください。きっと、ワクワクしてくるはずですよ!

【シミュレーション】もし、あなたの口座に月3万円が振り込まれたら?

ここで少し、未来を想像してみましょう。もし、何もしなくても、毎月3万円の配当金が銀行口座に振り込まれるようになったら、生活はどう変わるでしょうか?

- 毎月のスマホ代や光熱費が、すべて配当金で払える。

- 年に数回、ちょっと豪華な旅行に行ける。

- 我慢していた趣味に、もっとお金を使える。

- 今の仕事を辞めても、少しの間は生活できるという安心感が手に入る。

考えるだけで、ワクワクしませんか?

では、この「月3万円の配当金(年間36万円)」を実現するには、いくら必要なのでしょうか?

配当金(分配金)には通常約20%の税金がかかります。手取りで36万円を得るためには、税引き前で約45万円の配当金が必要です。

もし、利回り4.0%の高配当株ETFに投資するとしたら…

必要な投資元本: 45万円 ÷ 4.0% = 1125万円

決して無理な数字ではありませんね。

毎月コツコツ積み立てたらどうなるか見てみましょう。

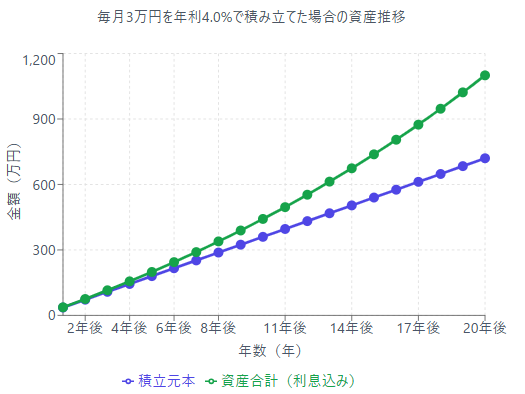

【例】毎月3万円を、想定利回り4.0%で積み立て投資した場合

- 10年後:積立額360万円 → 資産は約440万円に!

- 20年後:積立額720万円 → 資産は約1100万円に!

20年後には、資産は1100万円を超え、目標としていた「月3万円の配当金生活」が現実のものとなります。

「時間」と「複利」を味方につければ、誰にでも達成可能な目標なのです。

逆に今日始めるか始めないかで、20年後の未来は、大きく変わってしまうということです。

まとめ:未来の自分への最高のプレゼントを、今日から始めよう

今日の話をまとめます。

- 高配当株投資は魅力的だけど、個別株はリスクや銘柄選びのハードルが高い。

- ETFは、手軽に分散投資ができる初心者にとっての救世主。

- 「高配当株ETF」に投資することで、リスクと手間を最小限に抑えながら、安定した配当収入と精神的な平穏を手に入れることができる。

- 月3万円の配当金生活も、コツコツ積立を続ければ、誰にでも達成可能な未来である。

投資は、お金を増やすためだけのギャンブルではありません。

将来の不安を解消し、自分と、自分の大切な人の人生を、より豊かに、より自由に生きるための「手段」です。今日できることから少しずつ始めていけば、それは未来の自分への、最高のプレゼントになるはずです。

一緒に、豊かで楽しい未来を築いていきましょう!

「でもやっぱり投資って難しそう…」と一歩踏み出せずにいませんか?

最初の一歩は、難しい本より、まずはマンガで楽しく学ぶのが私のおすすめです。

コメント